2021年12月01日

No.5 地主さんが土地を売却するということ

今回は、守り続けてきた土地を手放すまでの地主さんの葛藤をクローズアップしてお話をします。

相続において「土地」に対する価値観が変化してきました

15年くらい前に地主さんの相談を始めさせていただいた際、当時は土地を売却するということに関して、その言葉を発すること自体、タブーのような雰囲気がありました。

地主さんは、農家の方が多く、かつては農業を生業としていたので、田んぼや畑を売ることは生活の糧を減らしてしまうことでした。それゆえ、「たわけもの」の語源は、「田分け者」と言われることもあります。

その後、日本は高度経済成長時代に入り、人口の増加とともに地価も上昇していきました。専業農家の方は、兼業農家となっていきましたが、手間暇、費用をかけても土地を所有しておけば価格が上がっていったので、手放さない方が良い時代でした。住宅不足もありましので、農地に賃貸物件を建築すれば入居に困ることはありませんでした。それゆえ賃貸物件の建築は「土地活用」と言われました。

ところが、最近では先祖伝来の土地を維持・相続していくことは、困難になってきました。要因として、以下のように考えられます。

(1) 賃貸物件建築における収支の悪化

(1) 賃貸物件建築における収支の悪化

理由:建築費高騰

民法改正による修繕費の負担増

社会的欲求に合わせた設備増による

資本的支出の増加

供給過多、人口の頭打ち等

(2) 2015年相続税の増税、相続税の取得費加算の増税

納税のため、相続した財産(土地や有価証券など)を売却する場合、財産を相続することによりかかる相続税のほかに、相続財産を売却したことによる譲渡税がかかります。そこで、相続から一定の期間内に売却する場合、相続税と譲渡税が相次いで課されることによる負担を軽減するために設けられた制度が「相続税の取得費加算」制度です。

以前は、譲渡していない土地等に対応する相続税相当額も取得費に加算されていたのですが、この改正により2015年以後に発生した相続については、相続した土地を売却しても、その譲渡した土地に対応する相続税相当額のみしか取得費に加算できないことになり、実質増税となりました。

上記のような理由から、税制のメリットは薄れ、不動産売買の特徴である、いくらで売れるかわからない、現金化するまで時間がかかる、そもそも売れるかわからない、というデメリットさが上回り、先祖伝来の土地を相続発生前に売却する方が増えてきました。

それでも、その決断をされるまでにほとんどの地主さんは迷われます。

「先祖伝来の土地を自分の代で売却してしまって良いのか」と。

「土地」ではなく、「資産」を守る

地主さんは先祖伝来の土地を守りたいと思うものですが、現代において、土地を守ることに固執すると、不動産の最有効利用や相続対策が上手くいけないだけではなく、将来、所有している人の負担となる不動産、いわゆる「負動産」となりかねません。

また、昨今の地主さんの相続をうまく行うためには一昔前に比べて現金がたくさん必要になってきました。資産における不動産比率が大きい地主さんは特に注意が必要です。

(1) 相続税(納税資金)

かつてはこの資金だけどうにかすれば良いという考えでした。しかし、相続の際、土地を売却して納税しようと考えている地主さんは注意が必要です。その様な土地は大きい場合が多く、価格と流動性が市況にかなり影響を受けます。2014年までであればそれを考慮しても税金面でメリットがありましたが現在の税法を考慮するとタイミングが読めない相続時の売却はリスクの方が大きいと考えています。

(2) 資本的支出

前述したように、賃貸物件は社会的欲求が増してきたことにより設備をどんどん増やしています。「所有権には管理責任」が伴います。良いシステムキッチン、良い洗面台、エアコン等、入居時につけて設備の管理責任は貸主にあります。修理、交換費用は貸主負担です。築年数が15年程度を迎え、借入があり収支が少ない物件はこの設備交換費用(資本的支出)も現金で相続しないと大変なことになります。

(3) 分割資金

かつて日本は家督相続と言って、長男が全部相続することが法律でも認められていました。今の法律ではすべての兄弟は平等です。地主さんの運用状態を見ていると多くの場合、一定の規模を保つことでバランスを保っています。一部が無くなると立ち行かなくなる状態です。このような中で相続により資産が分解されると先祖伝来の自宅さえ維持していけなくなります。現在、相続人さんは後継ぎ関係なく、法律で認められている通りに権利を主張される方が多くなってきました。各々の生活を守るために調整できるのが現金です。土地は細かく分けれません。

上記主に3つの理由により、地主さんの相続には現金がたくさん必要になってきました。相続税の納税資金だけでは足りません。子どもさん、お孫さんがどの様な生活を送ることができるか、円満な関係を維持できるかを考えて相続対策をする必要があります。

では、具体的に何から始めたらいいの?

そのためにはまず、みなさんにとっての資産を再定義し、子どもさん、お孫さんにとっての資産はどの様なものなのかを確認するところから始める必要があります。

年末年始でお会いする際は、このようなお話しをしてみてはいかがでしょうか。

今回で、「古くなったアパートで考えること」というテーマのお話しは最終回です。最後までお読みいただきありがとうございます。年明けより、新しく身近なテーマを取り上げ、シリーズ化して皆さまにお届けいたします。

2021年10月01日

No.4 どれだけ相続税を適性に怖がればいいか

古くなってきたアパートで考えること

No.4 どれだけ相続税を適性に怖がればいいか

相続税を払う覚悟、できますか?

地主さんの相続税の節税対策において、相続税も必ず返さないといけない借金と考えた場合、「将来やってくる500万円の借金(相続税)のために、今5000万円(建築費)の借金をしても良いのか」という論点がつきまといます。

これは前回お話しした「運用の健全性を確保」するということではありますが、20年30年の長期で考えた場合、不確定要素が多く、必ず上手くいくとは限りません。また、借入をすることによる資金繰りの複雑化、賃貸物件を建築することによる分割性、換金性の喪失は遺産分割の柔軟性を失わせるだけでなく、所有している方の生活のゆとりや穏やかさを奪い、生活を拘束しえます。

そうであるならば、一定の相続税の納税を覚悟することが、ご自身や次世代の生活を豊かに、また、自由にする秘訣となりえます。

これは、私の経験による個人的な意見ですが、「相続税額で1000万円程度まで、相続税率で10数%程度までの場合」は、多額の借り入れをして相続税の節税を考えるより、まず、いかに納税するかを考えた方が上手くいくように思います。

これを受け入れることができれば、ややこしいことをしないで済むと思いますが、多くの地主さんは相続税を過剰に恐れています。

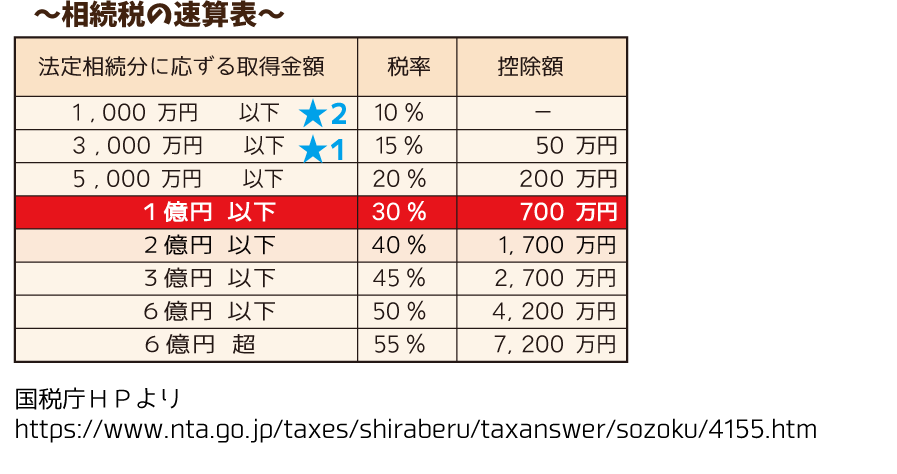

これは国税庁が出している相続税の早見表によるところもあるでしょう。資産額1億円ですと、該当する欄を見ると、税率30%となっています。ここだけ見ると、3000万円支払わなければならないと不安になってしまいます。

これは国税庁が出している相続税の早見表によるところもあるでしょう。資産額1億円ですと、該当する欄を見ると、税率30%となっています。ここだけ見ると、3000万円支払わなければならないと不安になってしまいます。

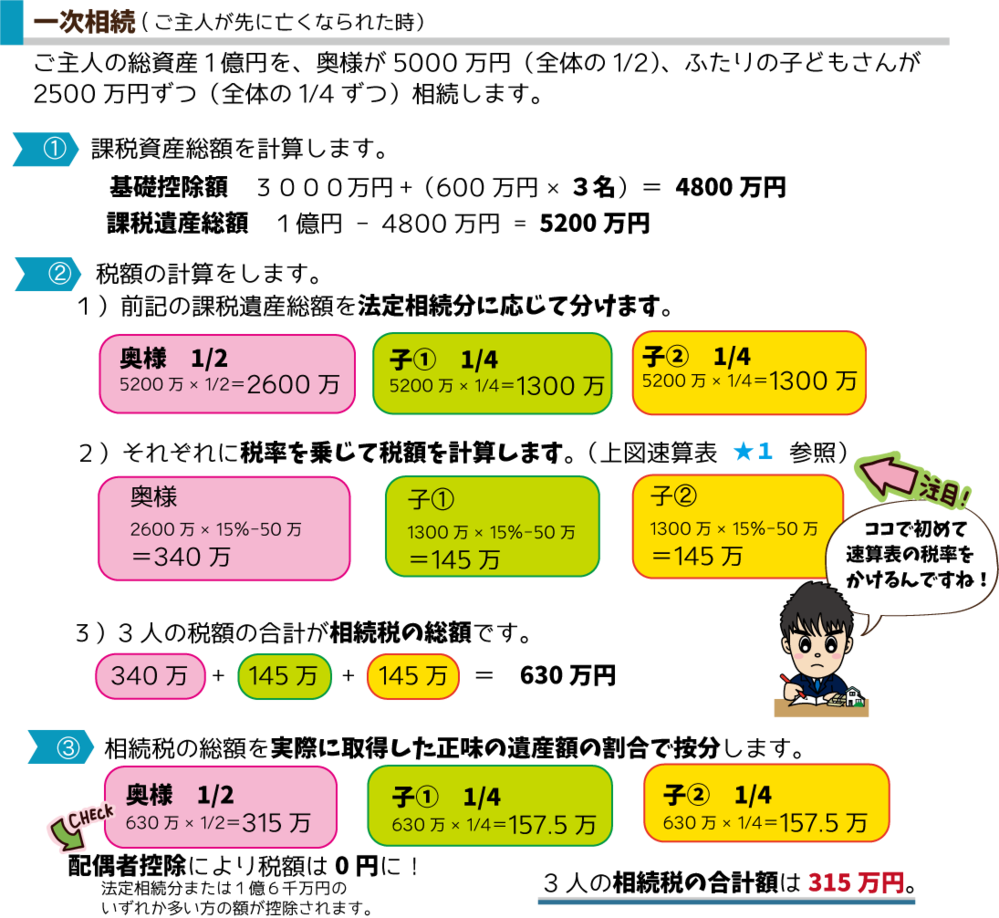

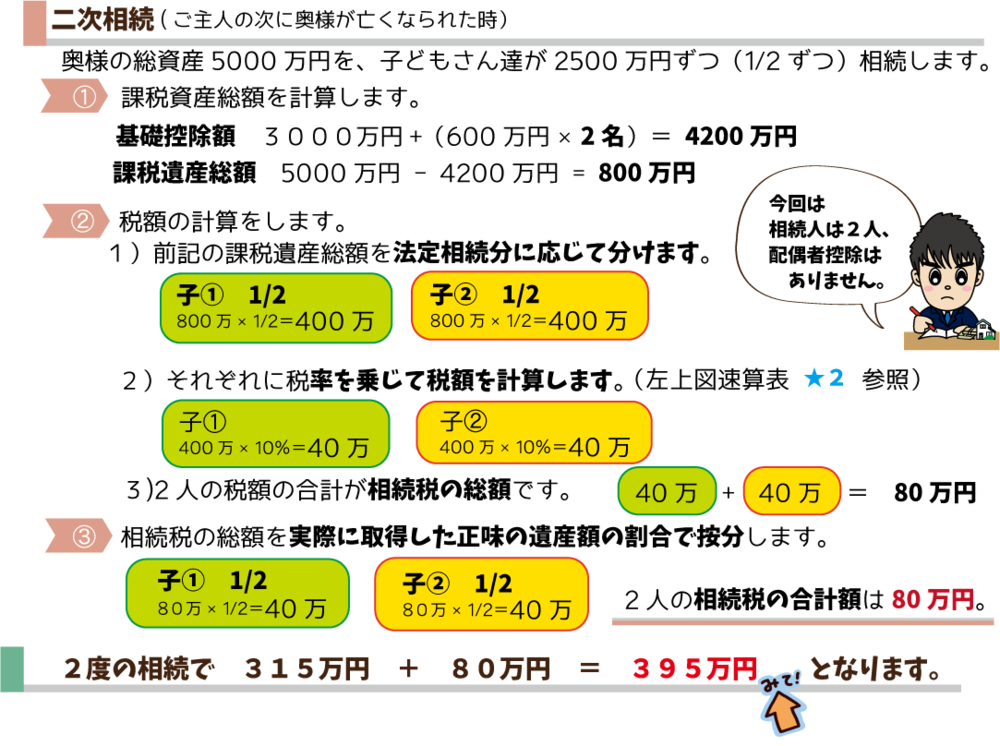

具体的に計算してみましょう

しかし、実際は資産1億円のご主人が亡くなった場合、奥様、子どもさん2人が相続人とし、また奥様に遺産の半分を相続させるとすると、ご主人の相続時(一次相続)に税額は約320万円、次に奥様が亡くなられ相続されると(二次相続)約80万円、2回の相続時合計約400万円の相続税で、子どもさん2人に資産が引き継がれます。税率にすると4.0%です。

では、具体的にどうしたらいいの?

では、具体的にどうしたらいいの?

一度、ご資産の内容の確認、ご家族の環境や特例をきちんと反映させて相続税の試算をしてみてはいかがでしょうか。よくある無料試算というものでは、税額は高く出る傾向があります。「むやみやたらに相続税を恐れず、数字で把握して、許容できるものなら支払う覚悟を決める」ことで、よりシンプルで、訳の分からないことで悩まないで済む道が開けるかもしれません。

2021年09月01日

No.3 次世代の方が建築する際の相続税より重要なこと

古くなってきたアパートで考えること

No.3「次世代の方が建築する際の相続税より重要なこと」

さて、前回は古くなってきたアパートをどうするか選択肢がいくつかあることをご紹介しました。今回は、その中で、タイミングを見計らい賃貸住宅を建築することを決断した場合、重要視すべきことについてお話します。

まずは、「表面利回り7%を目指す」ことです。10年ほど前はハウスメーカーさんの物件でも表面利回りで7%程度はザラでしたが、昨今は建築費の高騰等により5%に近いものが増えてきており、管理会社としてはこれを危惧しております。

これがどの様なことということをご説明します。

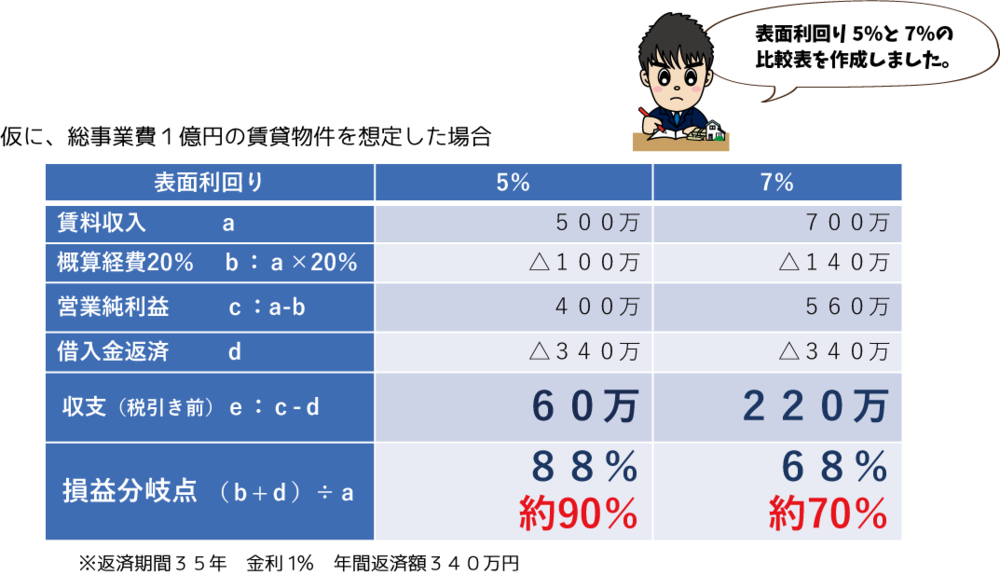

仮に、総事業費1億円の賃貸物件を想定した場合、表面利回りが5%であれば賃料(a)が500万円。概算の経緯費(b)を20%として-100万円とすると営業純利益(c)が400万円となります。これから、借入1億円を返済期間35年、金利1%とすると年間返済額(d)が340万円となり、税引き前年間収支(e)が60万円となります。

仮に、総事業費1億円の賃貸物件を想定した場合、表面利回りが5%であれば賃料(a)が500万円。概算の経緯費(b)を20%として-100万円とすると営業純利益(c)が400万円となります。これから、借入1億円を返済期間35年、金利1%とすると年間返済額(d)が340万円となり、税引き前年間収支(e)が60万円となります。

一方、表面利回りが7%の場合、賃料が700万円、概算の経緯費を20%とすると-140万円。営業純利益が560万円となり、これから340万円を返済すると、税引き前年間収支が220万円となります。

収支が60万円から220万円と、3.7倍になるということも重要ですが、管理会社としては、この損益分岐点が88%(約90%)から68%(約70%)となることが非常に重要だと考えています。

損益分岐点とは?

損益分岐点とは?

損益分岐点とは、簡単にいうと「賃料がどれくらい落ちても大丈夫か」「空室がどれくらい出ても大丈夫か」という基準になります。

例えば、一棟10戸の賃貸物件を考えた場合、

表面利回り5%の場合

10戸中1戸の空室までが損益分岐点となり、2戸空くと赤字となってしまいます。

一方、利回り7%の場合

10戸中3戸の空室までが損益分岐点となり、4戸空くと赤字となります。

この差は非常に大きく、たとえば、当社の管理記録で最も年間の空室率が高かったのが、リーマンショック後のトヨタショック時、2010年で空室率が約16%でした。

表面利回り5%で建築した場合は赤字となり、7%で建築した物件は10戸の物件とするとさらに1部屋の空室まで許容できることとなります。表面利回り5%、7%と聞いただけではピンときませんが、ここにはこれだけ大きな差があります。

返済期間35年を通して、「賃料がどれくらい落ちても大丈夫か」「空室がどれくらい出ても大丈夫か」。この余力が賃貸経営の安全性や安定性を高めることになります。

次に、支出の面からも検討したいと思います。

賃貸物件の場合、35年固定金利で組まれることは少ないと思います。

賃貸物件の場合、35年固定金利で組まれることは少ないと思います。

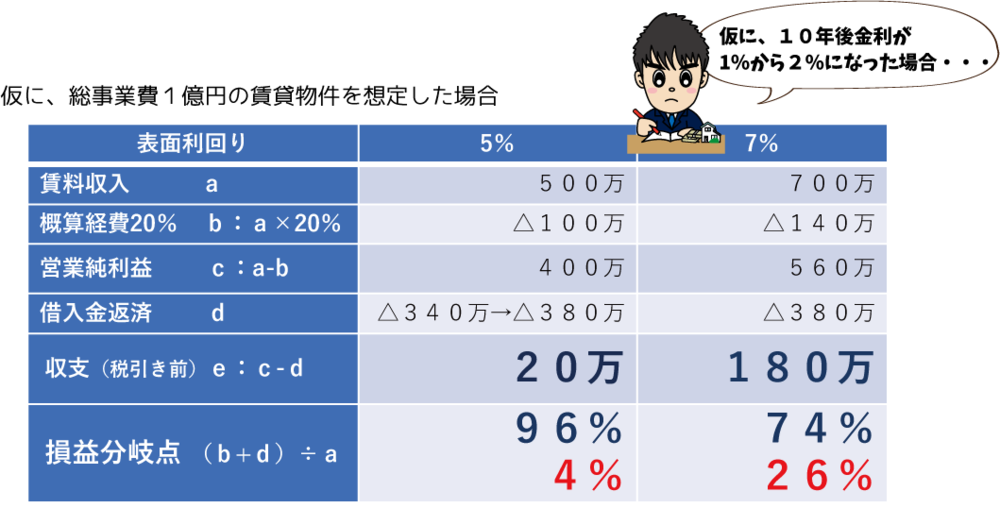

この10年後、仮に金利が1%→2%になったらどうなるでしょうか.。

10年後の残債は7490万円で、その後の返済金額は年額340万円から380万円となります(※1)。

仮に、新築時から賃料が一切下落せず、満室が維持できたとして、表面利回り7%なら収支が180万円。損益分岐点の余力も26%、リーマンでも耐えられます。

一方、表面利回り5%なら余力は4%、収益は20万円しかありません。従って、空室が 1室でも出ればそれだけマイナスになりますし、支出が増えてもそれだけマイナスということになります。

単純に表面利回りさえ上げれば良いという訳ではありませんが、損益分岐点を低く保つことが「借上げ」をすることよりもオーナー様の賃貸運用を守るうえで重要となります。

「借上げ」という制度は、安定材料とはなるのですが、安心材料にはなりません。

そもそも借上げ自体、賃料を安定させる効果はありますが、返済以上の支払いを保証してくれるわけではありませんし、一定期間物件の収益力が確保できなければ支払い賃料が下げられることとなります。

我々としては、オーナー様の賃貸運用の安全性を確保するためには、損益分岐点を低く保つということを重視しています。

では、具体的にどうしたらいいの?

それでは、これを具体的にどの様に実現するのか、それはやはりオーナー様おひとりおひとりの状況によって異なります。

建築費を下げるために頭金を多く投資する、競争力の高い物件で高い賃料収入を目指す・・・、どの様な戦略が相応しいか、一緒に考えることができます。

2021年08月01日

No.2 建て替えした方が良いかも

古くなってきたアパートで考えること

No.2「次世代の方が建築する際の相続税より重要なこと」

前回、「(1)建替えしない方が良いかも」というお話をしました。

今回は建替えした方が良い場合のお話をします。

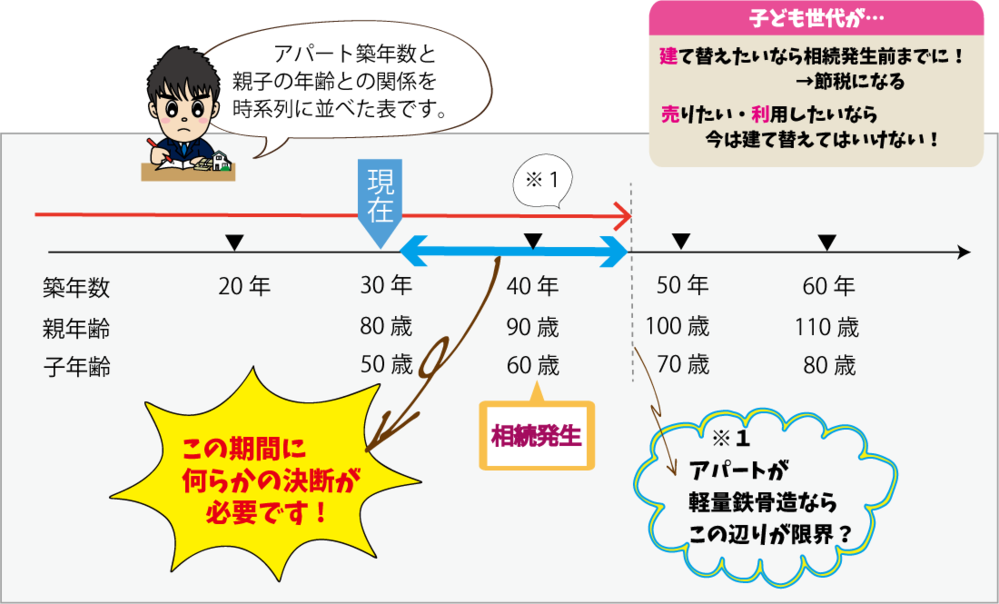

結論、「次世代の方が建て替えるなら、相続前に建て替えた方が良い」です。

理由は、まさに王道ですが、相続前に建て替えれば「相続税の節税」になるからです。建て替えるなら相続前に建て替えなければ損です。賃貸物件建築の大きな長所をムダにしてしまいます。

前回の賃貸物件の消費期限のお話しの中で返済が終了しても賃貸物件の消費期限が切れたわけではなく価値は残っているとお伝えしましたが、残念ながら建物は永久に持つわけではありません。

建物の状況や自分の人生、次世代の意向を加味しつつ、建て替えをするのであれば「いつにするのか」ということをある程度決めておくことで有効的な対策ができます。状況によってはかなり相続税の節税になる場合があります。

選択肢はこれだけあります。

選択肢はこれだけあります。

築古物件をお持ちのオーナーさんは次の項目に従って、今後どうするかを、次世代の方と考えてみると良いかもしれません。

● 「自己利用」「売却」の可能性がある場合は建て替えしてはいけません。

40年くらい賃貸物件を継続することが前提となります。前回お話ししたように借入期間30年で、すぐに解体だともったいないことが多いので40年くらいは見といた方が良いです。(私は築30年に満たない物件を解体し、売却したことがありますが、、、理由は機会があれば、、、)

● 自己利用しない、売却しない「=(イコール)建築」ではありません。

みなさん、次世代の方のライフプランを考慮して、他の選択肢も検討してみましょう。ただし、基本的には、解体して何もしないというわけにはいきません。不動産は持っているだけで固定資産税や維持管理費がかかるため、どう活用するかを検討する必要があります。

活用方法としては主に4つ、(1)駐車場、(2)一般定期借地、(3)事業用定期借地、(4)アパート建築、(5)現状維持。この中でご自身と次世代の方のライフプランに合った活用方法を選択してください。相続税の節税を優先すると、せっかくの資産がご自身、次世代の方の負担となりかねません。

その選択肢の特徴、詳しくお話します

駐車場:自己利用、売却の可能性があるなら駐車場。

活用すると、換金性や分割性、自己利用が長期にわたり阻害されるのが不動産の欠点ですが、

不動産活用で唯一、これらが阻害されません。ただし、良く言われるように固定資産税が

高くなります。多くの場合、1/3くらい稼働しないと赤字になります。

一般定期借地:主に個人の方が自宅を建築するために土地を貸すこと。

地代は高くありませんが安定した収入となり、維持管理も楽です。ただし、借地借家法上、

50年以上の借地期間が必要なため、50年間、次の世代、もしかしたらその次の世代含め

て、自己利用、売却をしないということが前提となります。

事業用定期借地権:主に商業系建物を建築するために土地を貸す方法。

借地借家法上、10年以上の借地期間で良いため、比較的、拘束力が無い状態で活用する

ことができます。しかし、商業目的の需要に応えるためには、一定規模の広さの土地が

必要でロードサイドなど土地としての条件が限られます。

賃貸住宅建築:売却という選択肢がない場合、居住系の土地を維持していくベストな

運用方法となりえます。また、相続税を節税することもできます。 ただし、借入期間を

通して賃貸経営がきちんと回ることが重要です。

良く分からない場合、「期限付き現状維持」という選択肢も。

借入を完済されると何かしなくてはと思われる方もいるようですが、現状維持で問題なければ問題ありません。ただし、前ぺージ図解の様に「築年数」、「自分の年齢」、「次世代の方の年齢」を加味して、何年くらいは現状維持しようと決めておくことが重要です。そして、その間の変化に応じて考えていけばいいわけです。中途半端なようですが、自己利用、売却等への方向転換も可能で、フットワークを保った選択肢です。

さらに、現状維持と決めたなら、10年くらいの計画でリノベーションや設備交換計画を立てておいた方が良いです。たとえば、築30年の物件を築40年まで、つまりあと10年くらい持たせようと考えた場合、現時点でキッチンが微妙な場合、早めに取り換えた方が良いです。粘って築35年時に交換しても、新しいキッチンは5年使用で解体となってしまいます。古くなってくるとお金をかけたくなくなるのは分かりますが、維持すると決断した以上、維持コストは覚悟しましょう。一通りの設備交換が終わるまで設備交換等の資本的支出が発生します。維持コストがかかったとしても、返済が終わっていればある程度の手残りは確保できるはずです。また、物件の質を一定に保つために何部屋かのリノベーションを検討するのも良いでしょう。築古物件はスラム化させないことが重要です。定期メンテナンスをしっかり行い、新しい物件より維持管理を手厚くしましょう。

どれかひとつにする必要はないんです!

実際、私がコンサルティングさせていただく際は、複合案になることが多いです。一部を売却して、一部に建築する等、活用方法を組み合わせて、賃貸運用のリスク回避、相続のための納税資金や分割資金の確保等、地主さん、次世代の方のライフプランやご希望に合わせてご提案させていただくことが多いですが、ご家族でどの様な方向性にするか考えておく必要があります。

もうすぐお盆です。この機会に次世代の方とお話しされてはいかがでしょうか?

2021年07月01日

No.1 建替えしない方が良いかも

シリーズ【古くなってきたアパートで考えること】

No.1「建替えしない方が良いかも」~賃貸物件の消費期限とキャッシュフロー~

アパートオーナー様から、こんなご相談を受けることが時々あります。

所有しているアパートが建築してから30年が過ぎ、建築業者さんから「そろそろ借入金も完済なので、建替えどうですか」「空室も多くなって、修繕費もかさんできて大変ですよね」「相続税も節税になりますよ」と言われているが、借金もしたくないし、どうしよう・・・と。

確かに、ピカピカで設備も充実している最近の新築アパートと比べると、見た目は見劣りするかもしれません。でも、その新築アパート、借りる側にとっては魅力的かもしれませんが、オーナー様にとってもそうでしょうか?

アパートを建築して、年数が経つとどうなっていくのか整理してみましょう。

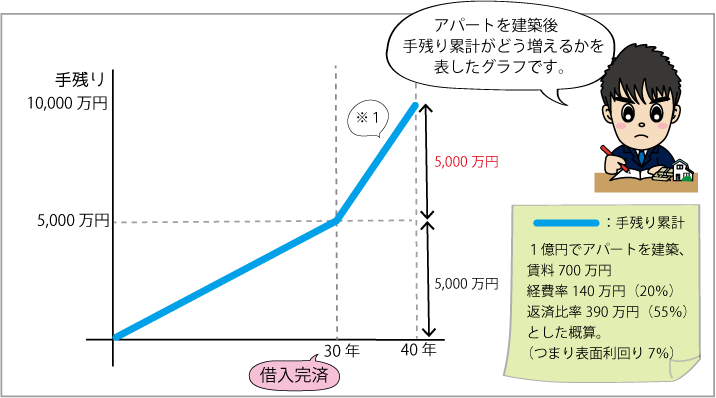

まず、下のグラフを見てください。アパートを建築してから手残り現金の推移を表しています。

【グラフの特徴】30年を境にCF(手残り)が急速に増える

【グラフの特徴】30年を境にCF(手残り)が急速に増える

新築直後から30年間は、借入金返済が続きます。昨今の建築計画では収入における返済比率が50%を超えるため、返済中のCF(手残り)はかなり少なくなってしまいます。新築時から完済までの30年間でのCF(手残り)の累積は約5000万円です。

30年が経過し、借入金の返済が終わると、手残り急激に増加します。グラフ(※1)を見てください。40年目にCF(手残り)の累積が1億円に達しています。30年目から40年目までの10年間で5000万円増えています。30年かけて借入返済し絞り出した手残り金額を、完済後はなんとたった10年で貯蓄してしまっています。実際は、賃料下落や設備交換などの費用がかかるためグラフの様にはいきませんが、完済後に手残りが急速に増えることは確かです。

【賃貸物件の消費期限】

ちょうど借入期間終了の30年が過ぎるころは、古くなって支出も増えてきて、相続税の節税効果も無くなってきます。しかし、前述したように手残りは増えています。不動産にとって、借入が無く、手残りが多い状態というのはとても良いことです。いざとなれば売却することもできますし、解体して自己利用することもできます。

賃貸物件の消費期限は、税法上の減価償却期間ではなく、ましてや借入期間とは全く関係ありません。借主さんが決めることです。

借り手がいる以上は、その物件には、賃貸物件としての価値があるということです。建築基準法の旧耐震等により安全性が確保できていないことなどを除けば、需要がある限り賃貸物件の寿命は続いていると考えられます。

生活に影響を及ぼすような構造部分や建物の躯体*に多額の修理が必要になってくる場合は解体も検討する必要がありますが、設備交換等の資本的支出と構造部分の経年劣化は区別して考える必要があります。

どうしても見た目の古さや修繕費、空室に意識がいってしまいがちですが、最終の手残り(キャッシュフロー)を意識してください。相続税がそれほど多くない方は、借入して相続税の節税をしなくても、そのキャッシュフローを数年貯めるだけで、節税効果と同じだけの納税資金が準備できます。次で詳しく説明します。

※躯体:建物の構造を支える骨組みのこと。

【借入しない相続税対策】

建築業者さんから、「1億円でアパートを建てて、3000万円の相続税を2000万円にしましょう」と。つまり、1000万円も相続税を安くできますよという節税対策です。

これと同じ効果を、建て替えせずに、新たな借入せずに実現することができます。

これは前述した完済後の手残り資金、つまり築30年から40年の10年間で積み上げる額に着目します。1000万円程度であれば、2,3年の手残り資金を積み立てるだけで大きな借入をしなくとも達成できることもあります。

【どちらがお宝不動産か?】

借入返済付ピカピカの新築アパートと借入のないお世話のかかる築古アパート、どちらが「宝物」と言えるでしょうか?

これを判断する一つの方法として、最終的なCF(手残り)が、どちらが多いかということは見落としがちな一つの判断基準です。同じであれば、売却でき、自己利用できる可能性を残した築古物件の方が有利です。

1000万円程度の相続税であれば大きな借入をしないでも前述したような方法も検討できます。

相続税は累進課税です。たくさんある人には、たくさん税金がかかるように設計してあります。相続税額を0円にすることを目的にしてしまうと、賃貸経営や不動産の換金性、分割性にしわ寄せがきてしまいます。借入を大きくすれば相続税は節税できますが、賃貸経営のリスクも大きくなります。不動産の換金性が失われれば、いざという時に売却できるものが無くなります。不動産の分割性が失われれば、相続争いの原因となります。

- キーワード検索

- キーワードを入力

- カレンダー

- 月別の日記一覧

-

- 2024年03月 (2)

- 2024年02月 (1)

- 2024年01月 (1)

- 2023年12月 (1)

- 2023年11月 (1)

- 2023年09月 (2)

- 2023年08月 (1)

- 2023年04月 (1)

- 2023年02月 (3)

- 2023年01月 (5)

- 2022年12月 (1)

- 2022年10月 (1)

- 2022年04月 (2)

- 2021年12月 (1)

- 2021年10月 (1)

- 2021年09月 (1)

- 2021年08月 (1)

- 2021年07月 (1)

- 2019年12月 (1)

- 2019年04月 (5)

- 2019年03月 (6)

- 2019年02月 (2)

- 2018年11月 (1)

- 2018年10月 (3)

- 2018年09月 (8)

- 2018年08月 (5)

- 2018年07月 (20)

- タグ一覧